Yksi yksinkertaisimmista ja yleisimmin käytetyistä optiostrategioista on taattujen optioiden myyminen. Artikkelissa käsitellään erikseen sekä taattujen osto-optioiden (covered call) että taattujen myyntioptioiden (covered put) myyminen.

Taatulla optiolla tarkoitetaan sitä, että sijoittajalla on kohde-etuutena olevat osakkeet jo salkussaan. Taattuja osto- tai myyntioptioita myymällä sijoittaja voikin saada lisätuottoa tai vähentää riskejään.

Tässä artikkelissa käydään läpi, mitä taattujen optioiden myymisellä tarkoitetaan sekä miten kyseistä sijoitusstrategiaa voidaan hyödyntää.

Taattujen optioiden myyminen

Sijoittajilla voi olla erilaisia lähestymistapoja sijoittamiseen aina pitkän aikavälin osta ja pidä -strategioista hyvinkin aktiiviseen lyhyen aikavälin päiväkauppaan. Myymällä optiota jo sijoitussalkussa oleville osakkeille, sijoittaja voi mahdollisesti parantaa jo omistamiensa osakkeiden tuottoa tai vähentää niihin liittyviä riskejä. Taatuilla optioilla tarkoitetaankin tilannetta, jossa sijoittajalla on salkussaan optiosopimuksessa määritellyt osakkeet, esimerkiksi 100 Deutsche Bankin osaketta.

Taattujen osto-optioiden myyminen – Covered call

Kuvitellaan, että sijoittajalla oli toukokuussa 300 Prosusin osakkeen positio. Osakekurssi oli niinä aikoina laskenut huomattavasti, jolloin sijoittaja päätti ostaa osakkeita. Sen hetkisellä 42,46 euron hinnalla sijoittajaa kiinnosti myös myydä osto-optioita, joille kohde-etuutena olevat osakkeet toimisivat vakuutena. Sijoittaja voisi tuolloin esimerkiksi myydä 3 kappaletta kesäkuun osto-optiota 50 euron toteutushinnalla ja saada noin 0,86 euron preemion. Näiden osto-optioiden kohde-etuutena olevat osakkeet löytyvät sijoittajalta, eli optiot olisivat taattuja, jolloin välittäjä ei vaadi optioilta vakuuksia. Tämä on yksinkertaisimpia optiostrategioita, mutta oikean myytävän option valinta ei aina ole helppoa.

Taatun osto-option valinta

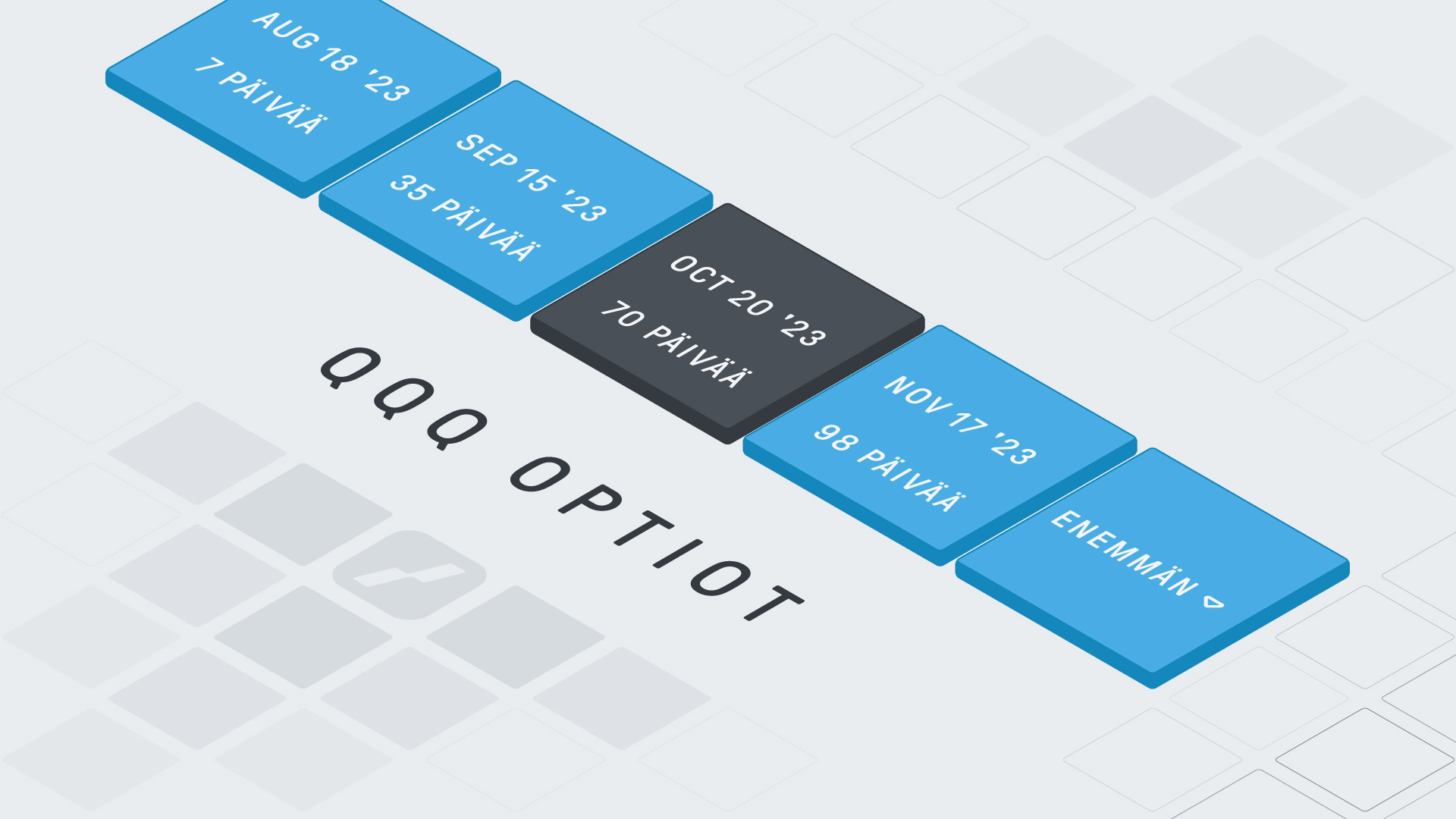

Sijoittajan päättäessä hyödyntää taattuja osto-optioita, hänen on määritettävä option ominaisuudet. Ensinnäkin sijoittajan on valittava option erääntymispäivä. Optioiden voimassaoloaika voi vaihdella lyhyistä 1–2 kuukauden optioista pidempiin, esimerkiksi 6 kuukautta voimassa oleviin optioihin. Option myyjän saama preemio, eli ostajan myyjälle maksama hinta, nousee voimassaoloajan pidentyessä. Mitä pidempi aika erääntymispäivään on jäljellä, sitä pienemmäksi myös optioiden theta muuttuu. Theta mittaa optioiden aika-arvon vähenemistä ja se on korkeimmillaan lyhytaikaisissa optioissa.

Katetun osto-option myymisen ideana on saada pitää option myynnistä saatava preemio. Toisin sanoen, mikäli optio erääntyy arvottomana, option ostaja ei toteuta sitä ja myyjän voitto on hänen vastaanottamansa preemio. Toisaalta jos optio erääntyy niin sanottuna plusoptiona (in-the-money), myyjän on myytävä omistamansa osakkeet toteutushinnalla. Option thetan ollessa suuri, optio menettää nopeasti aika-arvoaan ja option myyjä saa ylimääräistä tuottoa. Sijoittajan ei todennäköisesti kuitenkaan kannata valita kaikista lyhintä voimassaoloaikaa, sillä preemion on hyvä olla riittävä kaupankäyntikustannuksiin verrattuna. Esimerkin yritykselle Prosusille ei ole tarjolla viikoittaisia optioita, joten erääntymispäivän valinta on tässä tapauksessa hieman yksinkertaisempaa.

| Kuukausi | Option preemio |

| Kesäkuu | 0,86 € |

| Heinäkuu | 1,36 € |

| Syyskuu | 2,41 € |

| Joulukuu | 3,52 € |

Toinen tärkeä valinta option myyjälle on sen toteutushinta. Mikäli sijoittaja myy esimerkiksi tasaoption (at-the-money), sen preemio on suhteellisen korkea verrattuna miinusoptioon (out-of-the-money). Toisaalta strategiaa käyttävät sijoittajat yleensä ennemmin pitävät osakkeensa, jolloin he valitsevat toteutushinnan siten, että option toteuttaminen on riittävän epätodennäköistä. Tässäkin tapauksessa sijoittajan on tehtävä kompromissi toteutushinnan ja optiosta saatavan preemion välillä. Tätä valintaa avataan esimerkin kanssa alla.

Toukokuussa sijoittajalle oli tarjolla kesäkuussa erääntyvä Prosuksen osto-optio 42 euron toteutushinnalla, eli se oli tuolloin tasaoptio (at-the-money). Optiosta saatava preemio olisi ollut noin 3,32 euroa, joten mikäli optio olisi erääntynyt arvottomana, sijoittaja olisi saanut kuukaudessa noin 7,9 prosentin tuoton.

Sijoitusmaailmassa tuottoon liittyy kuitenkin aina riski ja tässäkin tapauksessa sijoittajalle ei olisi ollut mitään takeita siitä, että osakekurssi pysyisi option toteutushinnan alapuolella. Tällöin sijoittaja joutuisi ostamaan optiot takaisin tappiolla, siirrettävä niiden erääntymispäivää tai toimitettava osakkeet. Oikean vaihtoehdon valintaan ei ole olemassa nyrkkisääntöä, joten oikea valinta riippuu täysin sijoittajan preferensseistä.

Myytävän option valinnassa voi kuitenkin hyödyntää myös optioiden kreikkalaisia kirjaimia. Tässä tapauksessa 42 euron toteutushinnan omaava optio ei ole yhtä houkutteleva, kun otetaan huomioon sen delta, jota voi pitää yksinkertaistettuna todennäköisyytenä option toteutukselle. Deltan perusteella 42 euron toteutushinnalla option toteutuksen todennäköisyys on noin 50 %, kun taas useimmat sijoittajat hyväksyisivät esimerkiksi 20 prosentin todennäköisyyden toteutukselle.

Tässä esimerkissä Prosusin osto-optiolla, jonka toteutushinta on 50, on delta 0,191, joten se on melko lähellä haluttua arvoa. Lisäksi kun tarkastellaan osakekurssia ennen toukokuuta, voidaan huomata, että Prosusin osake ei ollut noussut yli 50 euroon vähään aikaan. Sijoittaja voi myös laskea, että jos hänen olisi myytävä osakkeet 50 eurolla, hän saisi 21 prosentin tuoton sijoitukselleen joka tapauksessa. Tuotto koostuisi kurssin noususta (50 € – 42 € = 8 €) ja optiosta saadusta preemiosta (0,86 €), mikä tekisi yhtensä noin 8,86 € voiton.

On tärkeää edelleen korostaa, että viime kädessä toteutushinnan valinta on sijoittajan henkilökohtainen asia, jonka päättämiseksi hänen pitää arvioida omaa riskinottohalukkuuttaan, tavoitteitaan ja odotuksiaan. Jos sijoittaja odottaa, että Prosus tulee nousemaan merkittävästi lyhyellä aikavälillä, osto-option kirjoittaminen ei todennäköisesti ole viisas valinta. Tällöin sijoittaja vain rajoittaisi mahdollisia tuottojaan. Mutta älä erehdy, syy siihen, että nämä osto-optiot tuottavat paljon, saattaa liittyä tähän.

Prosus on epävakaa osake, mikä tarkoittaa, että optiopalkkiot ovat korkeita. Jos yrityksen osakekurssia verrataan esimerkiksi Shellin osakkeeseen, voidaan huomata, että Shellin preemiot ovat alhaisemmat vakaamman kurssin vuoksi. Shellin osakkeisiin liittyy siis vähemmän epävakautta, joka nostaa optioiden hintoja.

Yllä olevan esimerkin mukainen tilanne voisikin olla sijoittajalle hyvä mahdollisuus hyödyntää tätä optiostrategiaa 50 euron toteutushinnan osto-optiolla. 0,86 euron preemio on hyvässä suhteessa maksettaviin välityspalkkioihin, jotka LYNXilla ovat 2,7 euroa Euroopasta löytyville optioille. Tällöin sijoittajan tuotto, kun otetaan huomioon option kerroin, olisivat noin 83 euroa myytyä optiota kohden.

Optiopositioiden hallinta

Tässä tilanteessa sijoittaja voi valita, haluaako hän siirtää option erääntymispäivän eteenpäin (roll over) ostamalla nykyisen option takaisin ja myymällä uuden option myöhemmälle kuukaudelle esimerkiksi 55 toteutushinnalla. Tällainen kauppa voidaan todennäköisesti toteuttaa ilman preemion menetystä, vaikka tämä riippuu osakkeen hinnasta. Sijoittaja voi myös hyväksyä tappion ja vain ostaa option takaisin. Tämä voi toisaalta useimmiten olla myös huonoin vaihtoehto, ellei sijoittaja vahvasti usko osakekurssin nousevan merkittävästi lisää tulevaisuudessa. Liian vahva usko nousuihin tai laskuihin on harvoin todellisuudessa perusteltua. Viimeinen vaihtoehto on myös option selvittämisen yhteydessä toimittaa optiot, jolloin option ostaja maksaa niistä toteutushinnan, ja myyjän optiopositioon liittyvät velvollisuudet täyttyvät. LYNXin asiakkailta tästä ei peritä kustannuksia, joten se on myös halpa tapa myydä osakkeita.

Kun 0,86 euron preemio kerrotaan 12:lla, voidaan teoriassa saavuttaa yli 24 prosentin lisätuotto vuositasolla. Onko tämä realistista? Ei, ei todellakaan. Joinakin kuukausina sijoittajan tuotot ovat pienemmät, sillä esimerkiksi volatiliteetin lasku pienentää optioiden preemiota. Joinakin kuukausina taas osakekurssit jatkavat tasaista nousua, ja taattujen optioiden myyjä siirtää optioita eteenpäin tekemättä voittoa. Lopulta sijoittaja voi kuitenkin saada kohtuullisen lisätuoton osakkeilleen sillä riskillä, että hän tarvittaessa myy omistamansa osakkeensa.

Taattujen myyntioptioiden myynti – Covered put

Mikäli sijoittaja on kiinnostunut tekemään voittoa osakkeiden laskulla, hän voi esimerkiksi lyhyeksi myydä osakkeita. Tässä tapauksessa hän ensin myy osakkeita lainaamalla ne toiselta sijoittajalta, ja myöhemmin hänen tavoitteenaan on ostaa osakkeet halvemmalla hinnalla takaisin. Osakkeita lyhyeksi myynyt sijoittaja joutuu kuitenkin maksamaan korkoa osakkeet lainanneelle sijoittajalle. Käytännössä tämä on likvidien osakkeiden kohdalla noin 1 prosenttia vuodessa.

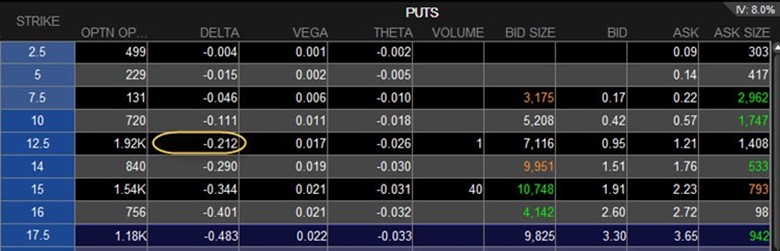

Kuvitellaan, että sijoittaja uskoi kesän alussa Peloton-osakkeen laskevan. Tällöin hän myi lyhyeksi 300 Peloton-osaketta kesän alussa vallinneella 16,5 euron hinnalla. Lyhyelle positiolle voi myös myydä taattuja myyntioptiota (covered put), jolloin option toteutuessa osakkeet lyhyeksi myynyt sijoittaja ostaa osakkeet takaisin toteutushinnalla option ostajalta. Tarkasteltaessa Pelotonin kesäkuun myyntioptioita, covered put -sijoitusstrategian voisi toteuttaa esimerkiksi 12,5 euron toteutushinnan optioilla.

12,5 euron toteutushinnalla optioiden delta on 0,212. Tällöin option toteutuksen todennäköisyys on nyrkkisäännön mukaan 21,2 %, ja option myyjä saisi optiosta noin 1,03 euron preemion. Tämä vastasi yli 6,5 % Pelotonin osakkeen hinnasta tuolloin. Samalla tavalla kuin katettujen osto-optioiden tapauksessa, sijoittajan mahdolliset voitot ovat rajoitetut. Mikäli osakekurssi laskee 12,5 euron alle, sijoittaja saattaa joutua ostamaan osakkeet takaisin, jolloin hänen lyhyeksi myyty positionsa sulkeutuu. Tuotto olisi kuitenkin edelleen erinomainen, sillä 4 euron lasku kurssissa ja 1,03 euron preemio toisivat tilanteessa sijoittajalle noin 30 % euron tuoton kuukaudessa.

Taattujen optioiden kirjoittaminen LYNXin kautta?

Sijoittajat voivat käydä optiokauppaa alhaisin hinnoin LYNXin kautta. Voit käydä kauppaa lukuisilla eurooppalaisilla ja amerikkalaisilla osakeoptioilla ja indeksioptioilla muutamalla hiiren klikkauksella. Sinulla on myös pääsy edistyksellisiin kaupankäyntityökaluihin, kuten OptionTraderiin, ja voit lähettää optioyhdistelmiä yhtenä transaktiona pörssiin.

–