Korkeita osinkoja tarjoavat yritykset ovat korvanneet korkosijoitukset.

Matalan korkotason jatkuessa korkeita osinkoja tarjoavat osakkeet ovat erityisen houkuttelevia. Niitä vertaillessa korostuvat erityisesti vakaus ja kestävyys, varsinkin koronapandemian tapaisen kriisin aikana. Siksi artikkeliin on kerätty Euroopan parhaat osinko-osakkeet vuodelle 2021 ja myös sen jälkeen.

Korkean osinkotuoton tarjoavat osingot ovat suosittuja

Vuoden 2021 osinkokausi saattaa olla jo ohi, mutta silti kannattaa katsoa yrityksiä, jotka voivat tarjota vakaimpia ja suurimpia osinkotuottoja tulevana vuonna.

Korkeita osinkotuottoja tarjoavat osakkeet ovat yhä suositumpia sijoittajien keskuudessa muutenkin kuin yhtiökokousten aikaan. Matalien korkojen aikana korkotuottoja tarjoavat arvopaperit, kuten joukkovelkakirjalainat, tuottavat tuskin mitään tai niiden korko on jopa miinusmerkkinen. Saksan kymmenvuotisten valtionlainojen tuotto on tällä hetkellä -0,13 % vuodessa. Jos sijoittaja ei halua maksaa enemmän, hän tarvitsee korkeamman tuoton vaihtoehtoja. Valikoima ei ole kovin suuri, joten listatut yritykset ovat ehdottomasti tarkastelun arvoisia. Ne maksavat osakkeistaan yleensä jopa suurempia osinkoja kuin mitä pitkäaikaisten yrityslainojen koroilla saisi.

Osingot jälleen nousussa koronaromahduksen jälkeen

Ennen koronaromahdusta yritykset olivat vuosia osingonmaksutuulella hyvän liiketoiminnan ja sopivien sijoituskohteiden puutteen ansiosta. Tämän seurauksena osinkoja maksettiin ennätykselliset määrät vuoteen 2019 asti, ja pelkästään DAX-indeksiin kuuluvat yritykset maksoivat koronapandemiaa edeltävänä vuonna noin 38 miljardia euroa osinkoja. Yritysten liiketoiminta jatkui vuonna 2019 enimmäkseen erittäin hyvänä, mutta yritykset painoivat osinkojen osalta jarrupoljinta kovaa vuoden 2020 alusta alkaen. Maailmanlaajuinen Covid-19 -pandemia romutti äkillisesti monien sijoittajien osinkotoiveet viime vuonna, ja osinkoja leikattiin tai peruttiin. Myös useat DAX-yhtiöt tekivät kipeitä osingonleikkauksia. Kun useimpien konsernien voitot kuitenkin heikkenivät pelättyä vähemmän, voitonjako osakkeenomistajille lähti uudelleen nousuun. Vuodelle 2021 monien osakkeiden osinkonäkymät näyttävät jälleen varsin ystävällisiltä. Osingonmetsästäjien on kuitenkin löydettävä oikeat osakkeet.

Sijoittaminen osinko-osakkeisiin kannattaa

Jos DAX-tuottoindeksiä eli “DAXia” verrataan vähemmän tunnettuun DAX-hintaindeksiin (lyhyesti K-DAX), käy selväksi, kuinka suuri vaikutus osingoilla on pitkän aikavälin varallisuuden kartuttamiseen. Tuottoindeksin laskemisessa hintamuutosten lisäksi otetaan huomioon osingot. Näin ollen näiden kahden indeksin vertailu osoittaa, mikä osuus osingoilla on kokonaistuottoon. Kun K-DAX oli lokakuun 2021 alussa noin 6400 pisteessä, DAX Performance -indeksi oli 15 200 pisteessä. Kun osingot sijoitetaan uudelleen, sijoittajan on siis ollut mahdollista ansaita huomattavasti yli kaksinkertainen tulos verrattuna puhtaaseen kurssikehitykseen viimeisten 34 vuoden aikana, sillä molemmat indeksit olivat aloittaneet 1000 pisteestä vuonna 1987. Erityisen korkeisiin tuottoihin keskittyvä osinkostrategia suurentaa tätä vaikutusta entisestään, ja sillä on valtava merkitys pitkällä aikavälillä.

Suosi suurten, osinkoa maksavien yhtiöiden osakkeita

Erityisen houkuttelevia osinko-osakkeita löytyy sellaisista suurista yrityksistä, joilla on hyvä liiketoimintamalli, ennakoitavissa olevat voitot ja vakaa kassavirta, jolloin suurempi osa voitoista voidaan säännöllisesti maksaa sijoittajille. Osinko-osakkeiden tulisi olla niin sanottuja blue chip -yrityksiä, joita löytyy usein seuraavilta toimialoilta: televiestintä- ja yleishyödylliset yritykset, peruselintarvikkeet, rahoitus-, teollisuus- ja energia-ala. Korkeita osinkoja tarjoavat osakkeet ovat usein myös suhdannekestävämpiä kuin kasvuosakkeet, koska niiden tulosten ennustettavuus on parempi. Osinkoyritysten kasvu sen sijaan on usein maltillisempaa.

Mihin muihin asioihin pitäisi keskittyä osinko-osakkeita etsiessä?

Historiallisesti korkeaa osinkoa maksavien yritysten osakekurssit eivät ole yhtä volatiileja kuin osakemarkkinat keskimäärin, mikä voi osoittautua erittäin edulliseksi markkinoiden romahtaessa. Kriisin aikana (kuten vuoden 2008 vuoden finanssikriisin tai nykyisen koronapandemian aikana) erityisesti taloudellisesti vahvat suuryritykset ovat paljon vähemmän alttiita konkurssille kuin pienet ja keskisuuret yritykset. Tämä johtuu siitä, että suurten yritysten on helpompi hankkia pääomaa myös vaikeina aikoina. Luonnollisesti myös yrityksen liiketoimintanäkymä on tärkeä. Jos se on negatiivinen, yritys voi joutua pienentämään tai perumaan tulevia osinkoja. Sijoittajien tulisi myös tarkistaa, syövätkö osingot yhtiön pääomaa. Osakekohtaisen liikevoiton pitäisi siis pääsääntöisesti olla osinkoa korkeampi ja siten osoittaa, että yritys oikeasti pystyy tekemään voittoa.

ETF, johon sisältyy 30 parasta osingonmaksajaa Euroopasta

Erityisen houkuttelevia blue chip –yritysten joukossa ovat yritykset, joiden osingot ovat nousseet jo vuosia tai jotka ovat ainakin vakaita. Monia sijoittajia voi kiinnostaa ETF, joka on erikoistunut eurooppalaisiin osinko-osakkeisiin: iShares EURO STOXX Select Dividend 30 UCITS ETF seuraa 30:tä euroalueen osaketta, joilla on korkeimmat osinkotuotot.

Euroopan parhaat osinko-osakkeet 2021

Seuraavassa taulukossa on kymmenen eurooppalaisen osinko-osakkeen lista vuodelle 2021. Esittelemme alla kolme näistä osinko-osakkeista, joilla on poikkeuksellista potentiaalia.

Kiinnostavimmat osinko-osakkeet Euroopassa:

| Osake | ISIN | Kaupankäyntitunnus | Valuutta | Osinkotuottoprosentti 2021 |

| BASF | DE000BASF111 | BAS | EUR | 5,6 % |

| Banco Santander | ES0113900J37 | BSD2 | EUR | 2,7 % |

| Bayer | DE000BAY0017 | BAYN | EUR | 4,4 % |

| Deutsche Telekom | DE0005557508 | DTE | EUR | 3,7 % |

| Eni | IT0003132476 | ENI | EUR | 7,2 % |

| Munich Re | DE0008430026 | MUV2 | EUR | 4,0 % |

| Novartis | CH0012005267 | NOVN | CHF | 4,0 % |

| Sanofi | FR0000120578 | SAN | EUR | 3,7 % |

| Swiss Re | CH0126881561 | SREN | CHF | 6,7 % |

| Total | FR0000120271 | FP | EUR | 5,9 % |

Näillä eurooppalaisilla osinko-osakkeilla voit saavuttaa korkeita osinkotuottoja.

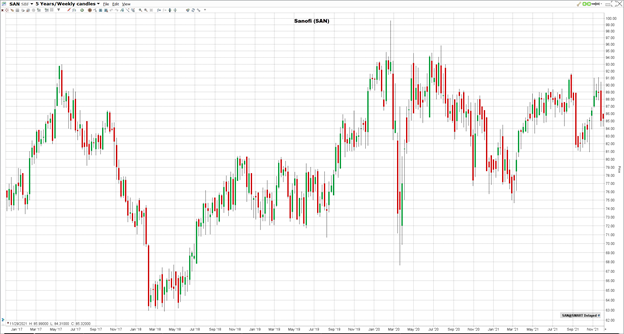

Sanofi: Osinko kasvoi 27 vuotta peräkkäin

Sanofi on ranskalainen maailmanlaajuinen lääkekonserni, joka syntyi vuonna 2004 Sanofi-Synthélabon ja Aventisin fuusion tuloksena.

Lupaava Covid-19-rokote keskeisessä 3 vaiheen tutkimuksessa

Yhtiö on myös julistanut sodan koronavirusta vastaan. Monien pienempien ja suurempien kansainvälisten lääkeyhtiöiden tavoin Sanofi etsii lääkkeitä tai rokotetta Sars-Cov-2 -virusta vastaan. Etenkin rokotteen osalta, jota se kehittää yhdessä brittiläisen kilpailijansa Glaxosmithkline:n kanssa, se on luottavainen hyväksynnän suhteen muutamista viivästyksistä huolimatta – vaikka kilpailijoilla on jo rokotteita markkinoilla. Toimitusjohtaja Paul Hudsonin mukaan Sanofi haluaa ehdottomasti tuoda rokotteensa markkinoille vuonna 2021, ja se on tiiviissä yhteydessä sääntelyviranomaisiin tätä varten. Viimeisimpien tietojen mukaan rokote on parhaillaan ratkaisevassa 3 vaiheen tutkimuksessa, ja se voisi olla saatavilla aikaisintaan joulukuussa. Markkinoilla saattaa siis pian olla uusi vaihtoehto niille, jotka haluavat rokotuksen tai tehosterokotuksen. Toisaalta toisen mRNA:han perustuvan Covid-rokotteen kehittäminen lopetettiin ensimmäisistä myönteisistä tutkimustuloksista huolimatta. BioNTechin ja Modernan johtoasema oli yritykselle liian suuri.

Maltillinen myynnin ja voiton kasvu

Kolmen viime vuoden aikana liikevaihto ja oikaistu voitto ovat pysyneet ennallaan, mutta tämä johtui pääasiassa koronaan liittyvästä heikosta 2020 vuodesta.

Vuonna 2020 Sanofin liikevaihto kasvoi +3 % 36 miljardiin euroon ja tulos kasvoi +9,2 % 5,86 euroon osakkeelta. Vuonna 2021 analyytikot odottavat liikevaihdon kasvavan hieman, noin 38,2 miljardiin euroon, ja tuloksen odotetaan kasvavan noin +9 % 6,39 euroon osakkeelta. Positiivisena lukuna voidaan korostaa myös yrityksen omavaraisuusastetta, joka on 56 prosenttia.

Eurooppalainen osinkoaristokraatti

Taloudellisen vahvuutensa ansiosta yhtiöllä on varaa maksaa osinkoa, joka on jopa suurempi kuin osakekohtainen tulos. Sanofi, jonka osinko on tällä hetkellä 3,20 euroa, on nyt korottanut osinkoaan peräti 27 kertaa peräkkäin, joten siitä on tullut viime aikoina niin sanottu “osinkoaristokraatti”. Vain muutama yhtiö onnistuu jatkuvasti kasvattamaan sijoittajille maksamiaan osinkojansa vastaavalla tavalla. Yritykset, jotka ovat kasvattaneet osinkojaan 25 vuotta peräkkäin, saavat osinkoaristokraatin arvonimen. Siten nimityksen saamiseksi ei riitä, että liiketoiminnan tulos on ollut hyvä muutaman vuoden ajan. Koska 25 vuoden ajanjakso sisältää myös kriisejä ja muita vastaavia tilanteita, se antaa viitteitä yrityksen kyvystä toimia menestyksekkäästi myös vaikeina aikoina.

3,7 % osinkotuotto, jatkuvuus ja luotettavuus

Osingonmetsästäjän näkökulmasta Sanofi on houkutteleva sijoituskohde, jopa nykyisinä kriisiaikoina: koronapandemian aikaan moni on sijoittanut terveydenhuoltoalalle. Sanofi ei välttämättä pysty loistamaan korkeilla kasvuluvuilla, mutta yrityksen liiketoimintanäkymät ovat vankat ja osingonmaksuprosentti houkutteleva. Tuotto ei ole 3,7 prosentilla osingonmaksajien parhaimmistoa, mutta yritys tarjoaa sijoittajille jatkuvuutta ja luotettavuutta. Tällä hetkellä 85 euron tasolla osake on keskipitkällä aikavälillä lähellä vuonna 2015 nähtyjä kaikkien aikojen korkeimpia lukemia, jolloin osake kävi noin 100 eurossa. Osake sopii siis todennäköisesti erinomaisesti konservatiivisille sijoittajille.

Swiss Re: sveitsiläisen jälleenvakuutusryhmällä hyvät liiketoimintanäkymät koronasta huolimatta

Swiss Re, jonka pääkonttori sijaitsee Zürichissä, Sveitsissä, on maailman toiseksi suurin jälleenvakuutusyhtiö Munich Re:n jälkeen. Yhtiö keskittyy pääasiassa omaisuusvakuutus- ja henkivakuutustoimintaan. Viime tilikaudella 2020 yhtiö teki tappiota koronan vuoksi, mutta tällä hetkellä yrityksen näkymät ja osingot ovat kuitenkin vakuuttavat.

Koronapandemia rasittaa jälleenvakuutustoimintaa vuonna 2020

Jälleenvakuutustoiminta on ollut viime aikoina melko vaihtelevaa. Tavallisten luonnonkatastrofien, kuten metsäpalojen, tulvien, hurrikaanien ja taifuunien lisäksi viime aikoina yritykseen on vaikuttanut koronapandemian seuraukset, kuten kesäolympialaisten lykkääminen tai yritysten liiketoiminnan keskeytyksistä maksettavat korvaukset. Yhtiö arvioi koronaan liittyvien kustannusten määräksi vuonna 2020 noin 3,9 miljardia Yhdysvaltain dollaria. Ilman näitä kuluja yhtiö sanoo, että se olisi tehnyt 2,2 miljardin dollarin voiton 0,9 miljardin dollarin tappion sijasta. Suurten, 27 miljardin Yhdysvaltain dollarin rahoitusvarausten ja erittäin myönteisten liiketoimintanäkymien vuoksi yhtiön hallitus piti osingon 5,90 Sveitsin frangissa osakkeelta.

Koronapandemian jälkeen hurrikaani Ida synkentää myönteisiä näkymiä

“Olemme luottavaisia vuoden 2021 suhteen, koska Covid 19 -vahingot ovat suurimmaksi osaksi takanamme”, sanoi konsernijohtaja Mumenthaler vuoden 2021 alussa. Toimitusjohtaja suhtautui erityisen myönteisesti nouseviin vakuutusmaksuihin, jotka ovat viime aikoina nousseet keskimäärin +6,5 prosenttia esimerkiksi vahinkovakuutuksissa. Myös vuoden 2021 ensimmäisellä puoliskolla liiketoiminta sujui erinomaisesti. Konsernin voitto oli 1 miljardia Yhdysvaltain dollaria, ja se olisi ollut jopa 1,7 miljardia dollaria ilman Covid 19 -vahinkoja, kun se edellisvuoden vastaavana ajanjaksona oli 0,9 miljardia dollaria. Vuoden jälkipuoliskolla erityisesti hurrikaani Idalla oli kuitenkin todennäköisesti selvä vaikutus tulokseen. Yhtiö arvioi omien korvausvaatimustensa määräksi noin 750 miljoonaa Yhdysvaltain dollaria. Heinäkuun myrskyjen aiheuttamien vahinkojen vaikutus Euroopassa on todennäköisesti myös noin 500 miljoonaa Yhdysvaltain dollaria.

Vuoteen 2019 asti maksettavaa osinkoa oltiin nostettu tasaisesti kuuden vuoden ajan 5,90 Sveitsin frangiin (5,50 euroon). Vuoden 2020 osingoksi vahvistettiin myös sama määrä, ja se maksettiin huhtikuun puolivälissä. Swiss Re:ssä osinko maksettiin siis väliaikaisesti yrityksen pääomasta minkä mahdollistivat suuret ylijäämävarat. Tämän tarkoituksena oli ainakin osittain “korvata” osakkeenomistajille osakkeiden takaisinosto-ohjelma, jota supistettiin vuonna 2020 koronan vuoksi.

Analyytikot odottavat johdon aggressiivisen maksupolitiikan jatkuvan myös tulevaisuudessa. Vuodelta 2021 odotetaan ainakin vakaata osinkoa tulevalle vuodelle lukuisista myrskytuhoista huolimatta.

Vahva 6,7 prosentin osinkotuotto

Swiss Re:n osinkotuotto on tällä hetkellä vahvat 6,7 prosenttia, kun osakkeen nykyinen hinta on 87 euroa ja osinko 5,65 euroa. Luonnonkatastrofeilla ja kriiseillä ei ole ainoastaan kielteinen vaikutus jälleenvakuutusyhtiöihin. Kokemus on päinvastoin osoittanut, että vakuutuksien kysyntä ja hinnat nousevat suurten vahinkojen jälkeen. Markkina-asiantuntijat odottavat, että luonnonkatastrofien jälleenvakuutusmarkkinat paisuvat nykyisestä 30 miljardista dollarista yli 40 miljardiin dollariin seuraavien neljän vuoden aikana. Swiss Re hyötynee tästä myös tulojen kasvun muodossa. Jos pandemiasta ja luonnonkatastrofeista maksettavat korvaukset pysyvät kohtuullisina tulevana ajanjaksona, mahdollisuudet keskimääräistä suurempien osinkojen maksamiseen lähivuosina ovat erinomaiset.

Sijoittajilla tilaisuus päästä kiinni korkeisiin osinkoihin

Swiss Re:n osake saavutti vuoden 2020 alussa uuden 10 vuoden huippulukeman 117,05 Sveitsin frangissa (109 euroa), ennen kuin koronapandemia johti osakekurssin väliaikaiseen puolittumiseen 53 Sveitsin frangiin (49 euroa). Tämän jälkeen hinta on noussut noin 87 Sveitsin frangiin (83 euroon). Koronakriisistä ja lisääntyvistä luonnonkatastrofeista huolimatta yhtiö vaikuttaa olevan suhteellisen maltillisesti arvostettu. Swiss Re:n osake sopii sijoittajille, jotka haluavat hyötyä jälleenvakuutusyhtiön tavanomaisesti korkeasta tuottokyvystä. Yksittäisinä vuosina yrityksen tulot vaihtelevat koronapandemian tai esimerkiksi erityisen voimakkaiden hurrikaanien aiheuttamien suurten vahinkojen vuoksi, mutta konsernin pääomapuskurien ja normaalien aikojen korkeiden voittojen ansiosta nämä tapahtumat ovat hyvin pehmennettyjä keskipitkällä ja pitkällä aikavälillä. Osakkeen nykyinen hintataso voi edelleen tarjota mielenkiintoisen ostomahdollisuuden pitkän aikavälin sijoittajille. Sektorin osakkeiden kurssinousumahdollisuudet ovat kuitenkin yleensä melko vähäiset verrattuna muiden alojen osakkeisiin.

BASF SE: Maailman suurin kemianteollisuuden yritys

BASF SE on maailman suurin kemianteollisuuden yritys, jonka pääkonttori sijaitsee Ludwigshafenissa, Saksassa. Sillä on yli 122 000 työntekijää yli 80 maassa ja lähes 400 kemian tuotantolaitosta. Vuonna 1865 Badische Anilin & Soda-Fabrik -nimellä perustettu yritys valmisti alun perin väriaineita tekstiiliteollisuudelle, myöhemmin ammoniakkia, lannoitteita ja elokuvamateriaalia sekä magneettinauhoja esimerkiksi video- ja äänikasetteja varten. Nykyään se tuottaa pääasiassa teollisuus- ja tekstiilikemikaaleja, muoveja ja viimeistelytuotteita. Yrityksen laajaan tuotevalikoimaan kuuluvat kuitenkin myös puhdistusaineet, kasvinsuojeluaineet ja ravintolisät.

Myynti ja voitot kasvavat pandemian jälkeen

Viime vuonna 2020 koronalla oli kielteinen vaikutus myös BASFiin. Vaikka yhtiön liikevaihto pysyi edellisvuoteen verrattuna vakaana 59 miljardissa eurossa, sen osakekohtaisen tulos oli -1,51 euroa (2019: 9,17 euroa). Liiketoiminnan tulos ei kuitenkaan ollut läheskään niin huono kuin mitä odotettiin, ja se ylitti selvästi analyytikoiden odotukset. Erityisesti vuoden jälkipuoliskolla liiketoiminnan kehitys oli erittäin positiivista. Myös yrityksen näkymät ovat vakuuttavat. Vuonna 2021 liikevaihdon odotetaan analyytikoiden mukaan kasvavan vahvasti +26 % 74,5 miljardiin euroon ja tuloksen ennen korkoja ja veroja (EBIT) odotetaan myös kaksinkertaistuvan 3,6 miljardista eurosta 7,6 miljardiin euroon. Osakekohtaisen tuloksen odotetaan jo nyt palautuvan 6,35 euroon. Tulevana vuonna 2022 markkina-asiantuntijat odottavat kuitenkin liikevaihdon laskevan hieman 72,6 miljardiin euroon ja myös osakekohtaisen tuloksen heikkenevän jonkin verran, 5,66 euroon.

Osingonkorotuksia odotetaan vuodelle 2021

BASF-konserni on nostanut osinkoaan tasaisesti vuodesta 2010 lähtien 1,70 eurosta osakkeelta 3,30 euroon vuonna 2020. Tätä ennen osinkoa korotettiin viimeksi kahdeksan kertaa peräkkäin 10 sentillä, sillä johdon osinkopolitiikkaan kuuluu nimenomaisesti osingon korottaminen mahdollisuuksien mukaan joka vuosi. Kuluneen vuoden osalta osingon korottaminen olisi kuitenkin tuskin ollut perusteltua negatiivisen tuloksen vuoksi, joten yritys päätti maksaa vakaa 3,30 euron osingon, joka maksettiin varoista. Osakkeen tämänhetkisellä 58 euron hinnalla osinkotuotto on siis houkutteleva 5,6 prosenttia. Jos liiketoiminnan kehitys loppuvuoden aikana on odotusten mukaisesti myönteistä, osinkoa on tarkoitus korottaa jälleen tulevana vuonna 2022, mahdollisesti jopa merkittävästi, 20-30 sentillä.

Spekulatiivinen sijoitus osingonmetsästäjille

Hieman spekulatiivisemmille osinkosijoittajille BASF on ehdottomasti tarkkailemisen arvoinen osake. Viime vuosien heikon jakson jälkeen myynti ja voitot kasvoivat jälleen vuonna 2021. Osakkeesta on tullut viime vuosina osinko-osake, mikä johtuu tietenkin myös suhteellisen maltillisesta kurssikehityksestä. Nyt näyttää siltä, että BASF on saanut asiansa kuntoon, joten sijoittajat voivat odottaa kunnon osinkoja vuonna 2021 ja sen jälkeen.

Johtopäätös: Korkea osinko ei ole kaikki kaikessa

Vuosi 2020 osoitti, että korkeillakin osinkotuotoilla voi olla sudenkuoppansa. Esimerkiksi sijoittajat, jotka uskoivat autonvalmistajien, matkatoimistojen, lentoyhtiöiden tai öljy-yhtiöiden pärjäävän tavallista paremmin, näkivät joidenkin osakkeidensa hintojen romahtavan maaliskuussa 2020. Tämän lisäksi yritykset joutuivat leikkaamaan ja peruuttamaan osinkoja vuoden edetessä koronapandemian vuoksi. Onneksi tilanne on nyt lähes kaikkialla kääntymässä jälleen parempaan suuntaan, ja joillakin aloilla liiketoiminta on parempaa kuin koskaan. Sijoittajien on kuitenkin hyvä pitää mielessä, että laskussa olevat yritykset maksavat usein verrattain korkeaa osinkoa prosenteilla mitattuna (alhaisen osakekurssin vuoksi). Todellisessa kriisitilanteessa yhtiön maksama osinko on kuitenkin yleensä ensimmäinen leikkauskohde. Toisaalta on täysin hyväksyttävää, että vakaat yhtiöt – kuten Swiss Re ja BASF – voivat korvata yksittäisen heikon vuoden, kuten vuoden 2020, maksamalla osingot yrityksen pääomasta. Tämän hyväksymiseksi sijoittajan kannattaa kuitenkin edellyttää, että yleiset liiketoimintanäkymät ovat jälleen kohentuneet romahduksen jälkeen. Näin myös vuonna 2021 ja sen jälkeen voidaan löytää ensiluokkaisia osakkeita, joilla on houkutteleva osinkotuotto.