Sijoittajat suosivat joukkovelkakirjoja, koska niillä on suuri varmuus tietyistä tuloista ja sijoituksen takaisinmaksusta tietyn ajan kuluttua.

Joukkovelkakirjalainat ovat velkapapereita, joita laskevat liikkeelle eri tahot, kuten valtiot, yritykset ja rahoituslaitokset. Jos etsit välittäjää käydäksesi kauppaa joukkovelkakirjoilla, klikkaa tästä.

Sijoittaminen joukkovelkakirjoihin

Joukkovelkakirjalainat ovat olennainen osa monien sijoittajien sijoitussalkkua, sillä ne voivat tarjota vakautta ja tuloja. Sijoittajien on kuitenkin ymmärrettävä joukkovelkakirjoihin liittyvät riskit ja tuotto-odotukset voidakseen tehdä tietoon perustuvia sijoituspäätöksiä. Valtion joukkovelkakirjalainoja, joiden luottoriski on pieni, pidetään usein sijoittajien turvasatamana erityisesti epävarmoina taloudellisina aikoina. Ne toimivat tärkeänä korkojen vertailuarvona ja voivat vakauttaa sijoitussalkkua.

Oikean tasapainon löytäminen joukkovelkakirjojen ja osakkeiden välillä sijoitussalkussa on ratkaisevan tärkeää ja edellyttää useiden tekijöiden perusteellista tarkastelua. Valinta riippuu suuresti sijoittajan yksilöllisistä sijoitustavoitteista, riskinsietokyvystä ja aikahorisontista. Alla esitetään joitakin keskeisiä näkökohtia, kun hallinnoidaan sekä joukkovelkakirjoja että osakkeita sisältävää salkkua.

Hajauttaminen on salkunhoidon perusperiaate. Sisällyttämällä salkkuun sekä joukkovelkakirjoja että osakkeita sijoittajat voivat hajauttaa riskejä. Tämä tarkoittaa sitä, että kun osakkeiden arvo laskee, joukkovelkakirjalainat tarjoavat usein vakautta ja päinvastoin. Hajauttaminen auttaa vähentämään salkun kokonaisriskiä ja suojaa sijoittajia paremmin rahoitusmarkkinoiden heilahteluilta.

Toinen tärkeä näkökohta on tuottojen muodostuminen. Joukkovelkakirjat ovat tunnettuja säännöllisistä korkotuotoista, jotka houkuttelevat sijoittajia, jotka etsivät tasaista tulonlähdettä. Nämä tuotot voidaan käyttää juoksevien kulujen kattamiseen tai ne voidaan sijoittaa uudelleen varojen kasvattamiseksi. Joukkovelkakirjat voivat olla arvokas täydennys sijoittajille, jotka tukeutuvat salkun tuottoihin.

Joukkovelkakirjalainat tarjoavat usein myös mahdollisuuden pääoman säilyttämiseen. Niiden riskit ovat yleensä pienempiä kuin osakkeiden, ja ne voivat toimia suojapuskurina markkinamyllerrysten aikana. Tämä tarkoittaa sitä, että sijoittajat, jotka pyrkivät säilyttämään pääomaansa, sijoittavat usein joukkovelkakirjoihin lieventääkseen osakkeiden volatiliteettia.

Henkilökohtaisen riskinsietokyvyn ymmärtäminen on olennaista määritettäessä joukkovelkakirjojen ja osakkeiden suhdetta salkussa. Sijoittajat, joilla on alhainen riskinsietokyky ja jotka eivät pidä salkun arvon suurista vaihteluista, voivat painottaa joukkovelkakirjojen osuutta riskien vähentämiseksi. Toisaalta sijoittajat, joilla on korkeampi riskinsietokyky, saattavat painottaa osakkeiden osuutta hyödyntääkseen kasvupotentiaalia, vaikka tämä tuokin mukanaan suurempaa volatiliteettia.

Sijoittajien olisi myös otettava huomioon senhetkiset talous- ja markkinaolosuhteet salkkujaan hallinnoidessaan. Taloudellisen epävarmuuden aikana valtion joukkovelkakirjalainat, erityisesti sellaisten maiden joukkovelkakirjalainat, joilla on hyvä luottoluokitus, voivat toimia turvasatamina. Näitä joukkovelkakirjoja pidetään usein vähäriskisinä, ja ne voivat toimia salkun vakauttavana elementtinä.

Joukkovelkakirjat ovat instituution, usein valtion tai yrityksen, liikkeeseen laskemia velkapapereita, joissa liikkeeseenlaskija sitoutuu maksamaan lainatun määrän korkoineen takaisin tietyn ajan kuluttua.

Mitä joukkovelkakirjat ovat?

Joukkovelkakirjalainat ovat vain valtioiden tai yritysten liikkeeseen laskemia lainoja. Kun ostat joukkovelkakirjan, lainaat rahaa hallitukselle tai yritykselle ja saat vastineeksi kaupankäynnin kohteena olevan velkapaperin. Toisin kuin osakkeiden kohdalla, joukkovelkakirjalainan omistaminen ei tee sinusta liikkeeseen laskevan instituution osaomistajaa. Tämä velkakirja oikeuttaa kuitenkin haltijansa korvaukseen. Rahan lainaamisesta maksettava korvaus, korko, maksetaan yleensä määräajoin (esimerkiksi vuosittain), ja sitä kutsutaan kuponkikoroksi. Joukkovelkakirjalainojen juoksuaika eli maturiteetti vaihtelee 1 ja 99 vuoden välillä.

Joukkovelkakirjoja pidetään suhteellisen turvallisena sijoituksena. Joukkovelkakirjoihin liittyy suhteellisen vähän riskejä, ja sijoittajana tiedät tarkalleen, missä tilanteessa olet. Joukkovelkakirjalainalla on aina selkeä päättymispäivä (erääntymispäivä). Erääntymispäivänä sijoittaja saa lainaamansa summan takaisin, ellei tapahdu jotakin hyvin poikkeuksellista, kuten esimerkiksi konkurssi.

Kiinteätuottoiset arvopaperit (Fixed-income securities) on yhteisnimitys sijoituksille, joilla on periaatteessa kiinteä korko ja kiinteä maturiteetti. Esimerkkejä kiinteätuottoisista arvopapereista ovat joukkovelkakirjalainat, yksityislainat ja asuntolainat.

Joukkovelkakirjatyypit

- Valtion joukkovelkakirjalainat (Government bonds): Valtion (esimerkiksi Alankomaat ja Yhdysvallat) liikkeeseen laskemat joukkovelkakirjalainat.

Valtion joukkovelkakirjoja käytetään usein sijoittajien turvasatamana taloudellisen epävarmuuden aikana. Ne toimivat tärkeänä korkojen mittarina ja voivat vakauttaa sijoitussalkkuja.

- Treasuries: Nämä ovat Yhdysvaltain valtion joukkovelkakirjalainoja, joita Yhdysvaltain valtiovarainministeriö laskee liikkeeseen. Niitä pidetään yhtenä maailman turvallisimmista sijoituskohteista.

Bundesbonds: Saksan valtion liikkeeseen laskemia joukkovelkakirjalainoja pidetään eurooppalaisten valtionlainojen vertailukohtana.

Treasury bills: Lyhytaikaiset velkapaperit, joiden maturiteetti on alle yksi vuosi ja joita valtiot laskevat liikkeeseen eri puolilla maailmaa.

- Yrityslainat (Corporate bonds): Korkean luottoluokituksen saaneiden yritysten joukkovelkakirjalainat.

- Korkean tuoton joukkovelkakirjat (High Yield bonds): Heikomman luottoluokituksen saaneiden yritysten joukkovelkakirjalainat, joiden korko on korkeampi.

- Kehittyvien markkinoiden velat (Emerging Market Debt): Kehittyvien markkinoiden hallitusten, instituutioiden tai yritysten joukkovelkakirjalainat.

- Omaisuusvakuudelliset arvopaperit (Asset Backed Securities): Joukkovelkakirjalainat, joilla on (yritys)vakuus.

Miten joukkovelkakirjat tarkalleen ottaen toimivat?

Nyt on aika mennä hieman syvemmälle. Kuten edellä mainittiin, joukkovelkakirjat ovat valtioiden tai yritysten liikkeeseen laskemia lainoja. Näillä joukkovelkakirjalainoilla on nimellisarvo, eli määrä, joka maksetaan takaisin lunastuksen yhteydessä. Tämä arvo on kokonaissumma, jonka hallitus tai yritys haluaa kerätä. Tämä kokonaissumma jaetaan pienempiin osiin ja näillä yksiköillä voidaan käydä kauppaa joukkovelkakirjoilla pörssissä.

Hinnat ilmaistaan usein prosentteina (esimerkiksi 105 %) nimellisarvosta. Jos hinta on täsmälleen sama kuin nimellisarvo, se on 100 %, jota kutsutaan myös ”at par”. Joukkovelkakirjalaina on alle nimellisarvon, jos osakkeen hinta on alle 100 %, ja yli nimellisarvon, jos se on yli 100 %. Joukkovelkakirjalaina noteerataan maturiteetin lopussa aina nimellisarvoon (100 %). Rahan lainaamisesta saa (yleensä) korvauksen.

Joukkovelkakirjojen laskelmat

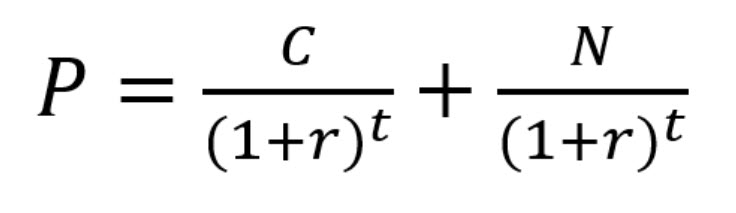

Joukkovelkakirjalainan hinnan laskentakaava

Joukkovelkakirjan hinta voidaan laskea seuraavan kaavan avulla:

Jossa:

- P: Joukkovelkakirjan tämänhetkinen hinta.

- C: Vuotuinen kuponki.

- r: Korko per jakso.

- t: Jaksojen lukumäärä erääntymispäivään asti.

- N: Joukkovelkakirjalainan nimellisarvo.

Kaavan ensimmäinen termi edustaa kuponkimaksujen nykyarvoa ja toinen termi nimellisarvon nykyarvoa eräpäivänä. Tämä kaava auttaa sijoittajia laskemaan joukkovelkakirjalainan hinnan tiettynä ajankohtana, kun otetaan huomioon kuponkikorko, korko ja maturiteetti.

Mikä määrittää joukkovelkakirjalainan koron?

- Markkinakorko: Euroopan keskuspankin määrittelemä korko.

- Laina-aika: Mitä pidempi laina-aika, sitä korkeampi korko.

- Valtion tai yrityksen luottokelpoisuus: Luottamus laitokseen, jolle lainaat rahasi.

Jos myyt joukkovelkakirjan ennen eräpäivää, saat tietenkin rahaa siitä välittömästi. Määrä riippuu pääomamarkkinoiden korosta. Mitä alhaisempi korko on, sitä korkeampi on joukkovelkakirjan arvo. On tärkeää muistaa, että joukkovelkakirjalainan arvo ja korko liittyvät erottamattomasti toisiinsa. Nämä kaksi muuttujaa liikkuvat käänteisesti verrannollisesti. Tämä tarkoittaa sitä, että joukkovelkakirjan arvo nousee, jos korot laskevat. Jos korot nousevat, joukkovelkakirjan arvo laskee kompensoidakseen tämän eron.

Lisäksi on tärkeää muistaa, että (normaaleilla markkinoilla) pidemmän maturiteetin omaavat joukkovelkakirjalainat laskevat tai nousevat voimakkaammin markkinakorkojen laskiessa tai noustessa kuin joukkovelkakirjalainat, joiden maturiteetti on lyhyt. Joukkovelkakirjalainan erääntymispäivän lähestyessä sen korkoherkkyys vähenee. Niinpä 2-vuotisen joukkovelkakirjan korkoherkkyys on pienempi kuin juuri liikkeeseen lasketun 10-vuotisen velkapaperin.

Kupongin ja maturiteetin yhdistelmää kutsutaan duraatioksi. Duraatio on tärkeä joukkovelkakirjalainan korkoriskin mittari. Mitä pidempi duraatio on, sitä herkempi kyseisen joukkovelkakirjan hinta on korkojen muutoksille.

Käytännön esimerkki joukkovelkakirjoista:

Edellä oleva saattaa kuulostaa monimutkaiselta, mutta selitämme sen esimerkin avulla. Kun joukkovelkakirjan korko nousee, sen hinta laskee. Tämä johtuu siitä, että silloin on saatavilla parempia joukkovelkakirjalainoja, joiden kuponkikorko on korkeampi. Jos olisit ostanut joukkovelkakirjan, joka maksaa 4 %:n korkoa, mutta korko nousee 5 %:n tasolle, tulee kannattavammaksi sijoittaa uusiin valtion joukkovelkakirjalainoihin, joiden korko on 5 %, kuin joukkovelkakirjalainoihin, jotka tuottavat vain 4 %. Loppujen lopuksi joukkovelkakirjojen haltija saa aina talletuksensa takaisin nimellisarvoon. Jos markkinakorko on kuitenkin noussut 4 %:sta 5 %:in, joukkovelkakirjalainan kurssi laskee nimellisarvon alapuolelle, joten myös tämän joukkovelkakirjalainan uusi omistaja voi päätyä noin 5 %:n tuottoon.

Joukkovelkakirjojen tuotto

Sijoittajien joukkovelkakirjalainoista saama tuotto koostuu kahdesta osatekijästä: kuponkikorosta ja myyntivoitosta tai -tappiosta. Kuponkikorko on joukkovelkakirjan nimellisarvoon perustuva vuotuinen korko. Kun sijoittaja ostaa joukkovelkakirjan ja pitää sen eräpäivään asti, hän saa kuponkimaksut ja saa takaisin alkuperäisen sijoituksensa.

Joukkovelkakirjan kokonaistuotto riippuu kuitenkin myös hinnasta, jolla joukkovelkakirja ostetaan tai myydään toissijaisilla markkinoilla. Jos joukkovelkakirjalainan markkinahinta on korkeampi kuin sen nimellisarvo, se johtaa pääomatappioon, jos joukkovelkakirja pidetään eräpäivään asti. Sitä vastoin joukkovelkakirjan ostaminen nimellisarvoa alhaisemmalla hinnalla voi johtaa pääomavoittoon, jos se pidetään eräpäivään asti.

Joukkovelkakirjojen riskit

Vaikka joukkovelkakirjoja pidetään usein vähemmän riskialttiina kuin osakkeita, sijoittajien on silti otettava huomioon joitakin keskeisiä riskejä.

Korkoriski on riski, joka aiheutuu siitä, että joukkovelkakirjalainojen hinnat ja markkina-arvot ovat käänteisessä suhteessa korkoihin. Kun korot nousevat, olemassa olevien joukkovelkakirjojen hinnat laskevat, mikä voi merkitä tappioita haltijoille, jos he haluavat myydä joukkovelkakirjat ennen niiden erääntymistä.

Luottoriski on riski siitä, että liikkeeseenlaskija ei täytä velkasitoumuksiaan. Yrityslainojen luottoriski on yleensä suurempi kuin valtion joukkovelkakirjojen, ja sijoittajat voivat odottaa korkeampaa korkoa (spread) tämän riskin kompensoimiseksi.

Inflaatio voi vähentää tulevien joukkovelkakirjalainojen ostovoimaa, mitä kutsutaan inflaatioriskiksi. Sijoittajien tulisi huomioida, että joukkovelkakirjojen reaaliset (inflaatiokorjatut) tuotot voivat vaihdella.

Erilaiset joukkovelkakirjat

Edellä mainittiin, että kuponkikorko on kiinteä, mutta tämä ei aina pidä paikkaansa. Vaikka useimmilla (perinteisillä) joukkovelkakirjalainoilla on kiinteä kuponkikorko, on myös joukkovelkakirjalainoja, joiden korko on vaihtuva. Tällöin koronmaksu ei ole kiinteä, vaan koronmaksu määräytyy määräajoin. Esimerkki tästä on joukkovelkakirja, jonka kuponkimaksu riippuu euriborin tasosta. Lisäksi joukkovelkakirjoja on monenlaisia. Alla selitetään lyhyesti näistä.

- Kiinteätuottoiset joukkovelkakirjat (Bonds with a fixed return)

Nämä ovat yleisimpiä, ja käsittelimme niitä yksityiskohtaisesti aiemmin. Nämä joukkovelkakirjalainat takaavat kiinteän tuoton maksamisen koko laina-ajan (erääntymispäivään asti). Todellinen korko tai sen arvioitu määrä vahvistetaan ostohetkellä ensisijaisilla markkinoilla. Kun niillä käydään kauppaa toissijaisilla markkinoilla, hinta vaihtelee sen mukaan, mikä on todellinen tuotto, joka kyseisellä hetkellä voidaan saada kyseisestä tuotetyypistä.

- Vaihtuvakorkoinen joukkovelkakirja (Floating rate note)

Joukkovelkakirjalaina, jonka kuponkikorko ei ole kiinteä vaan vaihtuva. Kuponkikoron määrä voi riippua esimerkiksi markkinakorosta. Näiden etuna on, että markkinakorkojen noustessa myös korvaus nousee, mutta niiden laskiessa myös kuponkikorko laskee.

- Alempiarvoiset joukkovelkakirjalainat (Subordinated bonds)

Laina, joka maksetaan takaisin vasta konkurssitilanteessa sen jälkeen, kun tavalliset joukkovelkakirjat ja muut lainat tai velkojat on maksettu. Riskit ovat suuremmat kuin tavallisessa lainassa, ja korko on yleensä korkeampi.

- Ikuiset joukkovelkakirjalainat (Perpetual bonds)

Perpetual tarkoittaa ‘ikuista’. Tätä käytetään joukkovelkakirjalainoista, joilla ei ole ennalta määriteltyä voimassaoloaikaa.

- Vaihtovelkakirjalainat (Subordinated bonds)

Tätä joukkovelkakirjatyyppiä käyttävät pääasiassa (pörssi)yritykset. Joukkovelkakirjan haltija ei saa laina-aikana lainaansa takaisin, vaan se muunnetaan osakkeiksi. Liikkeeseenlaskijalla on kaksi etua tästä joukkovelkakirjasta. Ensinnäkin liikkeeseenlaskijan ei tarvitse varata käteisvaroja lainan takaisinmaksua varten ja toiseksi maksettava korko on pienempi. Nämä joukkovelkakirjat tarjoavat ostajalle usein alhaisemman tuoton, koska sijoittaja itse asiassa saa korvauksen mahdollisuudesta saada myöhemmin osakkeita ennalta määrättyyn hintaan. Tämä tyyppi voi olla erittäin edullinen, jos osakekurssin odotetaan nousevan merkittävästi, koska tällöin joukkovelkakirjan arvo nousee valtavasti.

- Nollakuponkilainat (Zero-coupon bonds)

Nämä joukkovelkakirjat eivät maksa korkoa, ja siksi niillä käydään kauppaa lunastusarvoa alhaisemmalla hinnalla. Ostohinnan ja lopullisen arvon välinen erotus on sijoittajan lopullinen tuotto.

- Indeksoidut joukkovelkakirjalainat (Indexed bonds)

Tällaisen joukkovelkakirjan kuponkiin sovelletaan vuotuiseen inflaatiokertoimeen sidottua kerrointa. Esimerkiksi voimakkaan inflaation tapauksessa tämäntyyppisen joukkovelkakirjan mahdollinen tuottotappio on vähemmän merkittävä. Tuottotappion suojaaminen maksaa kuitenkin rahaa, joten tämäntyyppinen tuote tuottaa yleensä vähemmän kuin kiinteän tuoton omaavat joukkovelkakirjalainat.

Korkeatuottoiset velkakirjat/roskalainat

Joukkovelkakirjasijoittajat, jotka etsivät hieman korkeampaa tuottoa, turvautuvat usein niin sanottuihin korkeatuottoisiin joukkovelkakirjoihin (high yield bonds). Negatiivisempi termi tälle on roskalaina (junk bond). Tätä termiä käytetään rahoitusmaailmassa tarkoittamaan riskialtista joukkovelkakirjaa, jolla on korkea tuotto (high yield). Luottoluokituslaitokset, kuten Standard & Poor’s, antavat joukkovelkakirjalainoille luokituksen osoittaakseen luotettavuuden siitä, ettei joukkovelkakirja laiminlyö maksujaan.

Joukkovelkakirjalainaa pidetään virallisesti roskalainana, kun luottoluokituslaitos antaa sille luottoluokituksen “non-investment grade” (alle BBB). Kyseessä ovat siis spekulatiiviset joukkovelkakirjat, joissa on suuri riski, että yritys menee konkurssiin.

Joukkovelkakirjat ja osakkeet

Joukkovelkakirjat ja osakkeet ovat usein sijoitussalkun kaksi tärkeintä omaisuusluokkaa. Niillä on erilaiset riski-tuottoprofiilit, ja ne reagoivat talous- ja markkinatapahtumiin eri tavoin. Tämä toisiaan täydentävä ominaisuus tekee niistä tehokkaan yhdistelmän salkun hajauttamisessa.

Osakkeita pidetään usein kasvuun suuntautuneena sijoituksena, johon liittyy mahdollisuus korkeampiin pitkän aikavälin tuottoihin, mutta myös suurempaan volatiliteettiin ja riskiin. Joukkovelkakirjoja taas pidetään yleensä salkun vakauttavana tekijänä, koska niiden korot ovat kiinteitä ja riski on pienempi.

Sijoittaminen joukkovelkakirjoihin LYNXin kautta

Joukkovelkakirjalainat sopivat hyvin sijoittajille, jotka ovat tyytyväisiä ennalta tiedettyyn efektiiviseen tuottoon ja jotka ovat valmiita pitämään joukkovelkakirjan salkussaan eräntymispäivään asti. Tältä osin joukkovelkakirjat kiinnostavat lähinnä defensiivisempiä sijoittajia tai sijoittajia, jotka lähestyvät eläkkeelle siirtymistä ja haluavat siten vähentää salkun riskiä. Kuten aiemmin mainittiin, joukkovelkakirjoihin liittyy yleensä vähemmän riskejä, mutta kuten kaikissa sijoitusmuodoissa, niissä on riskinsä. Tämä johtuu siitä, että liikkeeseenlaskija (yritys tai valtio) voi joutua vaikeuksiin tai jopa konkurssiin. Sijoittaessasi joukkovelkakirjoihin voit siis teoriassa menettää osan tai koko sijoituksestasi.

Voit sijoittaa joukkovelkakirjoihin myös LYNXin kautta. Trader Work Station -kaupankäyntialustalla (TWS) voit ostaa joukkovelkakirjoja Alankomaista, Belgiasta, Ranskasta, Hongkongista ja Yhdysvalloista. Voit syöttää alustaan ticker- tai ISIN-koodin ja ostaa haluamasi joukkovelkakirjan välittömästi. Bond Scannerin avulla voit helposti etsiä satoja joukkovelkakirjoja TWS-kaupankäyntialustan kautta.