Erilaisia optiostrategioita on olemassa valtavasti, mutta tämän artikkelin optiostrategia on erityisen mielenkiintoinen, sillä sen voitot ovat teoriassa rajoittamattomat ja riski on etukäteen selvillä.

Tämä strategia tunnetaan nimellä straddle. Niin sanotusti pitkän, eli ostetun straddle-yhdistelmän avulla sijoittaja voi tehdä voittoa kohde-etuuden hinnan suurilla nousuilla tai laskuilla.

Artikkeli esittelee pitkän ja lyhyen straddlen hyvät ja huonot puolet. Lisäksi optiostrategian hyödyntäminen käydään läpi konkreettisen esimerkin kautta.

Mikä on straddle?

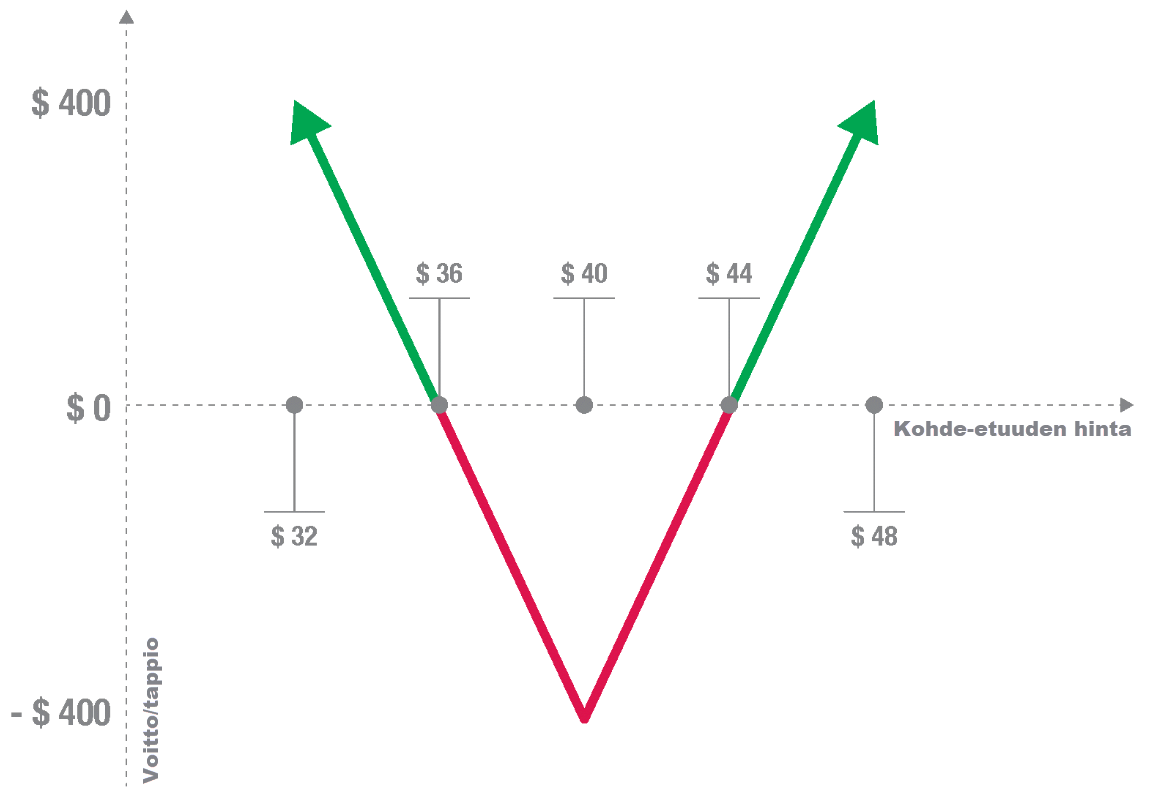

Straddle on optioyhdistelmä. Sen luomiseksi sijoittaja ostaa sekä osakkeen osto-option että myyntioption samalla erääntymispäivällä ja toteutushinnalla. Lyhyen straddlen voi vastaavasti luoda myymällä sekä osto- että myyntioption samalla toteutushinnalla ja erääntymispäivällä. Alla oleva tuottokuvaaja näyttää selvästi, miten strategian avulla voi hyödyntää kohde-etuuden hinnan muutokset suuntaan tai toiseen. Sillä ei ole merkitystä, onko tämä liike ylös vai alaspäin.

Pitkä straddle koostuu ostetusta myynti- ja osto-optiosta. Koska molemmat optiot ostetaan, potentiaaliset voitot ovat teoriassa rajoittamattomat. Sijoittajan enimmäistappiot rajoittuvat optioista maksettuun preemioon. Lyhyt straddle koostuu sen sijaan myydystä osto- ja myyntioptiosta. Sen tarjoama potentiaalinen voitto on rajallinen ja potentiaaliset tappiot äärettömät.

Alla on esimerkki pitkästä straddlesta. Yhdistelmä sisältää seuraavat optiot:

- Osta: osto-optio $40

- Osta: myyntioptio $40

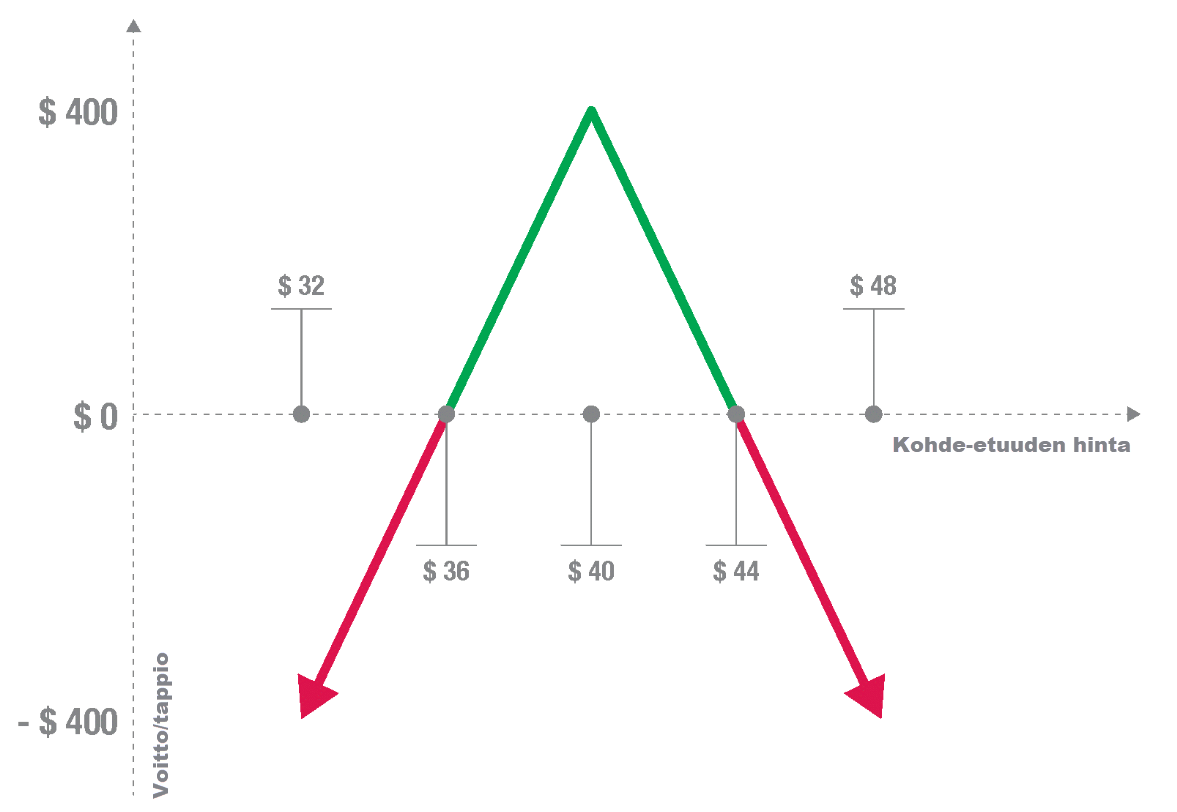

Vastaavasti seuraavassa kuvassa on esimerkki lyhyestä straddlesta. Yhdistelmä sisältää seuraavat optiot:

- Myy: osto-optio $40

- Myy: myyntioptio $40

Milloin straddle-strategia on mielenkiintoinen?

Kuten yllä olevista kuvista voi päätellä, pitkää straddlea käytetään silloin, kun sijoittaja odottaa suurta liikettä, eikä hänellä ole selkeää mielipidettä siitä, mihin suuntaan kohde-etuuden hinta tulee muuttumaan.

Lyhyttä straddlea käyttävä sijoittajalla on päinvastainen uskomus tulevasta. Tässä tapauksessa optiomyyjä odottaa tietyn osakkeen tai arvopaperin liikkuvan hyvin vähän.

Teorian selitys: pitkä straddle

Sijoittajan ostaessa tasaoptiona (at-the-money) olevan straddlen, sen delta on position avauksen yhteydessä nolla. Avaushetkellä osto-option positiivinen delta ja myyntioption negatiivinen delta kumoavat toisensa. Yhdistelmän positiivinen gamma ohjaa yhdistelmän hinnan muutosta.

Kohde-etuuden hinnan noustessa osto-option delta kasvaa sen option positiivisen gamman vuoksi, samalla kun myyntioption delta pienenee. Kohde-etuuden hinnan laskiessa muutos on päinvastainen.

Kuten yllä mainittiin, sijoittajan näkökulmasta ei ole väliä, liikkuuko kohde-etuuden hinta ylös vai alas. Tärkeintä sijoittajan näkökulmasta on, että hinta liikkuu. Tämän optioyhdistelmän vega on suuri, koska yhdistelmän molemmat optiot ovat ostettuja. Toisin sanoen, volatiliteetin nousu on sijoittajalle eduksi, kun taas volatiliteetin lasku pienentää yhdistelmän arvoa.

Straddlen theta on negatiivinen. Päivien kuluminen syö sijoittajan optioyhdistelmän arvoa, vaikka muut optioiden hintoihin vaikuttavat muuttujat pysyisivät samoina. Erääntymispäivän lähestyessä theta lisäksi vielä kasvaa.

Yllä olevassa pitkän straddlen esimerkissä sijoittaja maksaa 4 dollarin preemion, jolloin yhdistelmän kriittiset pisteet ovat 36 ja 44 dollaria. Jos kohde-etuuden hinta on erääntymispäivänä alle 36 dollaria tai yli 44 dollaria, sijoittaja tekee voittoa. Tämän yhdistelmän potentiaaliset voitot ovat rajoittamattomat, sillä kohde-etuuden hinta voi nousta äärettömästi. Jos kohde-etuuden hinta on 36 ja 44 dollarin välillä erääntymispäivänä, sijoittaja tekee tappiota. Maksimitappio on yhtä suuri kuin optioyhdistelmästä maksettu preemio. 4 dollarin preemio osakeoption 100:n kertoimella tarkoittaa 400 dollarin enimmäistappiota.

Tässä optioyhdistelmässä sijoittaja maksaa preemion ja hänen positiollaan on negatiivinen theta (aika-arvon muutos). Tämä tarkoittaa, että ajan kuluminen on sijoittajalle haitaksi. Näin ollen optioyhdistelmän aika-arvo laskee erääntymispäivän lähestyessä ilman, että kohde-etuuden hinnan tarvitsee muuttua. Optiosijoittajalle on siis tärkeää pitää theta mahdollisimman pienenä.

Pitkän straddlen edut:

- Potentiaalisesti äärettömät voitot

- Sijoittajan ei tarvitse tietää nouseeko vai laskeeko kohde-etuuden hinta

Pitkän straddlen haitat:

- Optioiden kreikkalaiset ovat sijoittajalle epäedulliset

- Vaadittava sijoitus on kohtuullisen suuri

- Kohde-etuuden hinnan on muututtava kohtuullisen paljon

Teorian selitys: lyhyt straddle

Sijoittajat voivat myös myydä optioita luodakseen lyhyen straddle optioyhdistelmän. Tällöin sijoittaja odottaa, että kohde-etuuden hinta ei merkittävästi muutu.

Yllä olevassa lyhyessä straddle esimerkissä sijoittaja siis saa 4 dollarin preemion, joka kertoimen kanssa tarkoittaa 400 dollaria. Myös tässä lyhyessä straddlessa kriittiset pisteet ovat 36 ja 44 dollaria. Tässä tapauksessa on kuitenkin tärkeää, että kohde-etuuden hinta on tämän vaihteluvälin sisällä erääntymispäivänä, jotta voiton saaminen olisi mahdollista.

Suurin voitto voidaan saada hinnalla $40. Tällä hinnalla molemmat kirjoitetut optiot erääntyvät arvottomina ja voitto on $400. Toisin kuin pitkässä straddlessa, tässä tapauksessa potentiaaliset tappiot ovat äärettömät. Lyhyen straddlen riskit ovat siten todella suuret, eikä optioyhdistelmä sovellu kuin kaikista kokeneimmille optiosijoittajille.

Erääntymispäivän ja toteutushinnan valinta straddle-optiostrategialle

Straddlen haittoja esittelevässä kohdassa mainittiin negatiivisena puolena optioiden kreikkalaiset, joiden vaikutuksen vuoksi sijoittajan on harkittava hieman tarkemmin erääntymispäivän valintaa.

Toteutushinnan valitseminen

Straddlen luomisen yhteydessä sijoittajat yleensä valitsevat optiot siten, että ne ovat tasaoptioita. Tällöin ostettavan osto-option ja myyntioption toteutushinnat vastaavat kohde-etuuden sen hetkistä markkinahintaa.

Erääntymispäivän valitseminen

Koska sijoittaja ostaa kaksi optiota, yhdistelmän aika-arvon menetys on suuri. Mitä vähemmän päiviä optioiden erääntymiseen on jäljellä, sitä suuremmaksi yhdistelmän theta muuttuu. Toisaalta lyhytaikaisien optioiden gamma on yleensä korkea, joten sijoittaja voi myös tehdä hyvää voittoa, mikäli kohde-etuuden hinta muuttuu merkittävästi.

Yleisesti hieman varovaisimpien sijoittajien kannattaa todennäköisesti valita erääntymispäivä vähintään neljän viikon päästä. Tällöin optioiden theta on pienempi. Kuitenkin alemman gamman vuoksi sijoittajan voitot eivät reagoi yhtä nopeasti kuin lyhytaikaisilla optioilla.

Position hallinta

Straddle-yhdistelmän ostaminen on yksi riskialttiimmista optiostrategioista. Jos kohde-etuuden hinta ei muutu, optioyhdistelmän arvo laskee nopeasti erääntymispäivän lähestyessä. Straddlen omistaminen optioiden erääntymispäivään asti aiheuttaa suuren altistumisen thetalle. Siksi yleensä on todennäköisesti suositeltavaa sulkea straddle-yhdistelmä ajoissa, jotta aika-arvon menetys ei tuhoa sijoittajan voittoja.

Mikäli kohde-etuuden hinta muuttuu huomattavasti, sijoittajan voi olla hyvä realisoida voittonsa. Osakekurssien suurten muutosten jälkeen tasaavan liikkeen todennäköisyys kasvaa. Tällöin sijoittajan straddlen arvo laskisi nopeasti uudelleen.

Käytännön esimerkki straddle-optioyhdistelmän käytöstä

Optioyhdistelmän houkuttelevuutta vähentää sen kreikkalaisten kirjainten arvot. Esimerkiksi vertikaaliset spreadit voivat yleensä olla sijoittajalle sopivampia. Tämä käytännön esimerkki osoittaa, miten aika-arvon väheneminen (theta) vaikuttaa negatiivisesti optioyhdistelmään.

Esimerkissä käytetään Nasdaq-indeksiin perustuvaa QQQ ETF-rahastoa. Markkinoiden näkökulmasta tärkeän tapahtuman, esimerkiksi Yhdysvaltain keskuspankin FOMC-korkokokouksen yhteydessä sijoittaja voisi ennakoida voimakasta liikettä indeksin kohdalla. Alla olevassa kuvassa näkyvät siniset viivat osoittavat position kriittiset pisteet.

Tasaoptiona olevasta QQQ:n straddlesta 317 toteutushinnalla sijoittaja joutuu maksamaan 31,78 dollarin preemion. Yhdistelmä sisältää seuraavat optiot:

- Osta: osto-optio 317 toukokuu

- Osta: myyntioptio 317 toukokuu

| Toimeksianto | Optio | Preemio |

| Osta | Osto-optio 317 | 17,09 $ |

| Osta | Myyntioptio 317 | 14,69 $ |

| Preemio yhteensä | 31,78 $ |

Tämän straddlen kreikkalaiset kirjaimet ovat seuraavat:

| Delta | Gamma | Vega | Theta |

| 0,002 | 0,041 | 0,894 | -33,3 |

Yllä olevasta taulukosta näkee heti, että theta on valtavan korkea. Optioita ostava sijoittaja haluaisi aina minimoida thetan. Neutraali delta osoittaa, että yhden dollarin muutos indeksissä vaikuttaa vain hyvin vähän option arvoon. -33,3 theta tarkoittaa, että yhdistelmän ostohetkellä sen arvosta poistuu 33 dollaria päivittäin. 33 dollarin päivittäinen aika-arvon häviäminen on melko huomattava, kun sitä verrattaan sijoituksen kokonaisarvoon, joka on 3178 dollaria. Korkea vega voi olla sijoittajalle eduksi tai haitaksi. Sijoittaja kuitenkin odottaa volatiliteetin kasvavan vielä korkokokouksen vuoksi. Mikäli optioiden implisiittinen volatiliteetti nousee 1 prosenttiyksikön, position arvo kasvaa 89,4 dollarilla. Jos kohde-etuuden hinta ei muutu, implisiittinen volatiliteetti vastaavasti laskee, ja sijoittajan yhdistelmä menettää arvoaan entistä nopeammin.

Koko optiostrategiasta sijoittaja maksaa 31,78 dollarin preemion. Kriittiset pisteet ovat siten 285,22 (317 – 31,78) ja 348,78 (317 + 31,78). Jos QQQ:n arvo on erääntymispäivänä tämän välin ulkopuolella, sijoittaja tekee voittoa yhdistelmällään. Koska optioiden kerroin on 100, on sijoittajan maksama preemio kertoimen kanssa 3178 dollaria.

Mikäli 10 päivän kuluttua ostohetkestä QQQ on laskenut 10 prosenttia kohti 280 pistettä, ja sijoittaja sulkee optioyhdistelmän ennen sen erääntymistä, hän menettää vain suhteellisen vähän aika-arvoa. Tässä tilanteessa myyntioption arvo nousisi voimakkaasti, mutta osto-optio luonnollisesti olisi menettänyt arvoaan. Sijoittajalle syntyisi tilanteessa 523,31 dollarin voitto.

Kaupankäynti optioyhdistelmillä

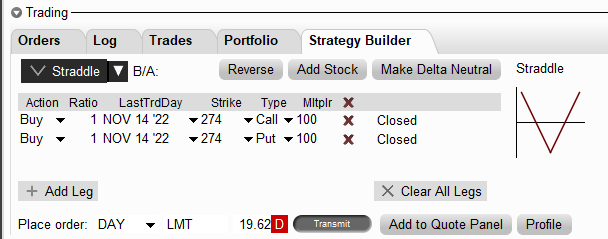

LYNXin kautta sijoittajat voivat muutamalla klikkauksella ostaa optioyhdistelmiä yhtenä transaktiona. Tällöin sijoittaja saa yhdistelmälleen yhden osto- ja myyntihinnan. Optioita ei myöskään tarvitse myydä erikseen. Tämä pienentää sijoittajan riskejä, sillä näin ei voi syntyä tilannetta, jossa vain yksittäisen option osto- tai myyntitoimeksianto toteutuisi. Optioyhdistelmiä voi rakentaa helposti TWS-kaupankäyntijärjestelmästä löytyvän Option Traderin Strategy Builder kohdan kautta. Tässä työkalussa sijoittaja voi valita haluamansa strategian, ja järjestelmä auttaa sen luomisessa. Erilaisia yhdistelmiä voi myös rakentaa optio kerrallaan, ja luodun yhdistelmän voi silti lähettää pörssiin yhtenä toimeksiantona.

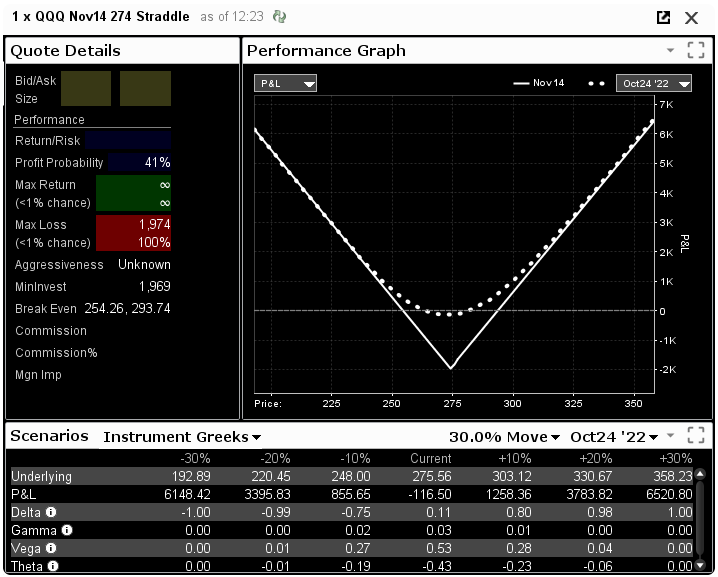

Option tai optioyhdistelmän tuottokuvaajan ja kreikkalaiset näkee helposti klikkaamalla kohtaa “profile”. Tämä aukaisee alla näkyvän välilehden, josta löytyy optioiden kannalta kaikki oleelliset tiedot, kuten kannattavuusrajat, enimmäistappiot ja -voitot, sekä mainitut kreikkalaiset kirjaimet.

Käytä straddle-optiostrategiaa LYNXin kautta

Sijoittajat voivat käydä optiokauppaa alhaisin hinnoin LYNXin kautta. Voit käydä kauppaa lukuisilla eurooppalaisilla ja amerikkalaisilla osakeoptioilla ja indeksioptioilla muutamalla hiiren klikkauksella. Sinulla on myös pääsy ammattimaisiin kaupankäyntityökaluihin, kuten OptionTraderiin, ja voit lähettää optioyhdistelmiä yhtenä transaktiona pörssiin.

--- ---

--- (---%)Displaying the --- chart

Displaying today's chart